ミカパパ@ミカエル家です。

2020年にミカエルが産まれて、ミカエルの成長を日々見守っています。ミカエルの成長を見守る中で得た知識を共有していきたいと思います。

- 投資をしていると良く聞く、オール・カントリーについて知りたい方

- MSCIオール・カントリー・ワールドインデックス(ACWI)の成長率を知りたい方

- 教育資金を貯める上でオール・カントリーへ投資する方法を知りたい方

子供が生まれると、将来どのくらいお金が必要になるのか不安になりますよね。

ミカパパも教育資金がどれくらい必要になるのか調べて見ると、大学に通うだけでも500万円位必要そうで絶句。投資で教育資金を準備したいと考え、投資先としてオール・カントリーを調べてみたので、非常に安定性の高い指数であり、今回ご紹介させていただきます。

教育費として必要な金額などについては、教育資金はいくら貯める?おすすめの貯め方をご紹介にて詳しくご紹介しています。

オール・カントリーとはなにか?

オール・カントリーは全世界を対象とした指数

投資を勉強し始めるとオール・カントリー、もしくはオルカンなど聞くことがあると思いますが、正確にはMSCI ACWI(オール・カントリー・ワールド・インデックス)の通称です。

MSCIとは、モルガン・スタンレー・キャピタル・インターナショナル社の略です。つまり、オールカントリーはMSCI社が作っている全世界のインデックス株式指数ということです。

オール・カントリーの投資先はどこ?

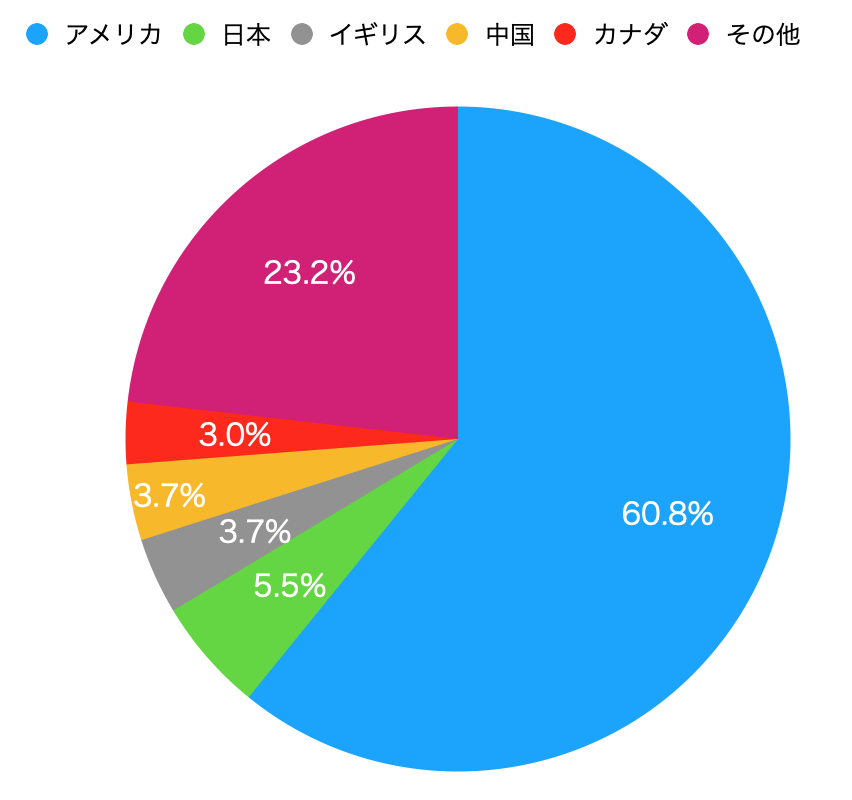

オール・カントリーの投資国について、MSCIのファクトシートから調べた内容を紹介します。

見ていただくと分かりますが、半分以上はアメリカです。続いて日本、イギリスと続きます。

続けて、構成比率の上位10社がこちらになります。

| 順位 | 企業名 | 構成比率 |

| 1 | アップル | 4.33% |

| 2 | マイクロソフト | 3.33% |

| 3 | アマゾン | 2.04% |

| 4 | アルファベット A株 (グーグル議決権あり) | 1.22% |

| 5 | テスラ | 1.18% |

| 6 | アルファベット C株 (グーグル議決権なし) | 1.17% |

| 7 | メタプラットホーム (旧フェイスブック) | 1.12% |

| 8 | エヌビディア | 0.92% |

| 9 | 台湾セミコンダクター・マニュファクチャリング | 0.84% |

| 10 | ジョンソン&ジョンソン | 0.68% |

オール・カントリーの平均利回りはどれくらい?

オール・カントリーの過去チャート

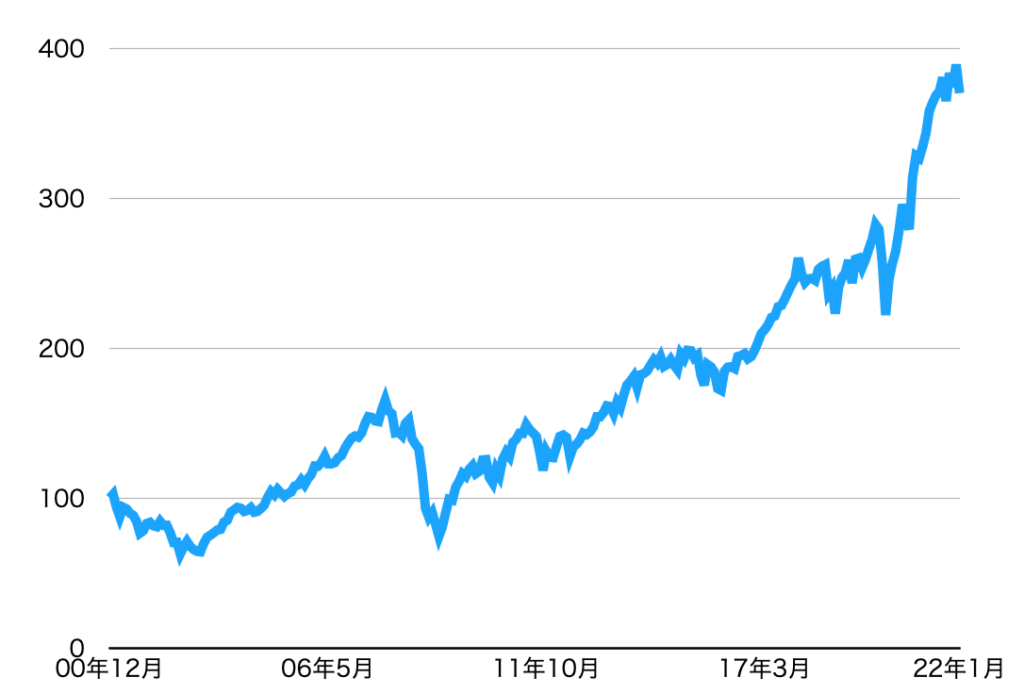

MSCI オール・カントリー・ワールド・インデックス(配当込み、米ドルベース)のチャートです。

配当込みのチャートは2000年からのデータしかなかったです。投資期間を検討しようとすると、チャート期間が22年しかないので、検証期間としては不十分です。

そのため、今回はMSCI オール・カントリー・ワールド・インデックス(配当なし、米ドルベース)で検証を行います。

なんで検証期間として不十分なの?

20年間投資した場合のばらつきを検証したいのに、チャートが20年間しかなかったら、母数が少なくて分からないじゃん!

なに言ってるか分からないんだけど・・・

・・・・すいません。

ほら、人生山あり谷なのに、山だけ見てり、谷だけ見てると、人生の見方を間違えちゃうじゃないですか!チャートも上がるときもあれば、下がるときもあるので、いろいろ見たいってことっす!

まぁ、なんとなく分かったわ。あとなんで米ドルベースなの?ここは日本よ。

将来のドルー円がどうなるか分からないし・・・ぶっちゃけ為替レート調べるのがめんどくさい。

一番分かりやすかった!

・・・

オール・カントリー 配当込み/なしで平均利回りはどれくらい違う?

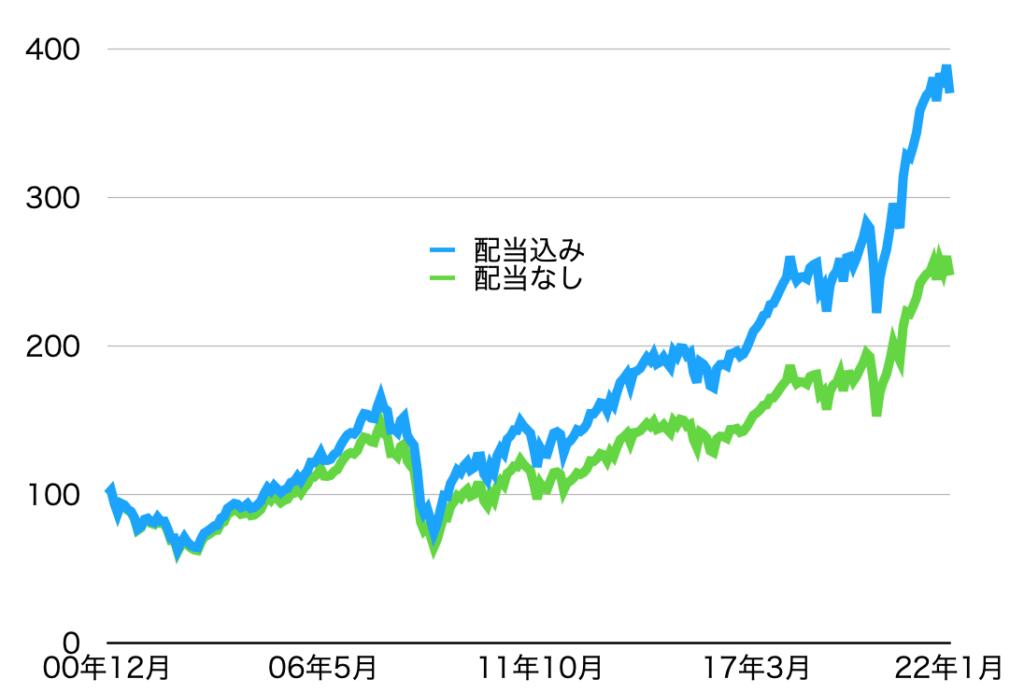

実際にMSCIオール・カントリー・ワールド・インデックス(ACWI)の 配当込み と 配当なし のチャート比較しました。

配当込みの方が上昇するのは分かるけど、当たり前でしょ。

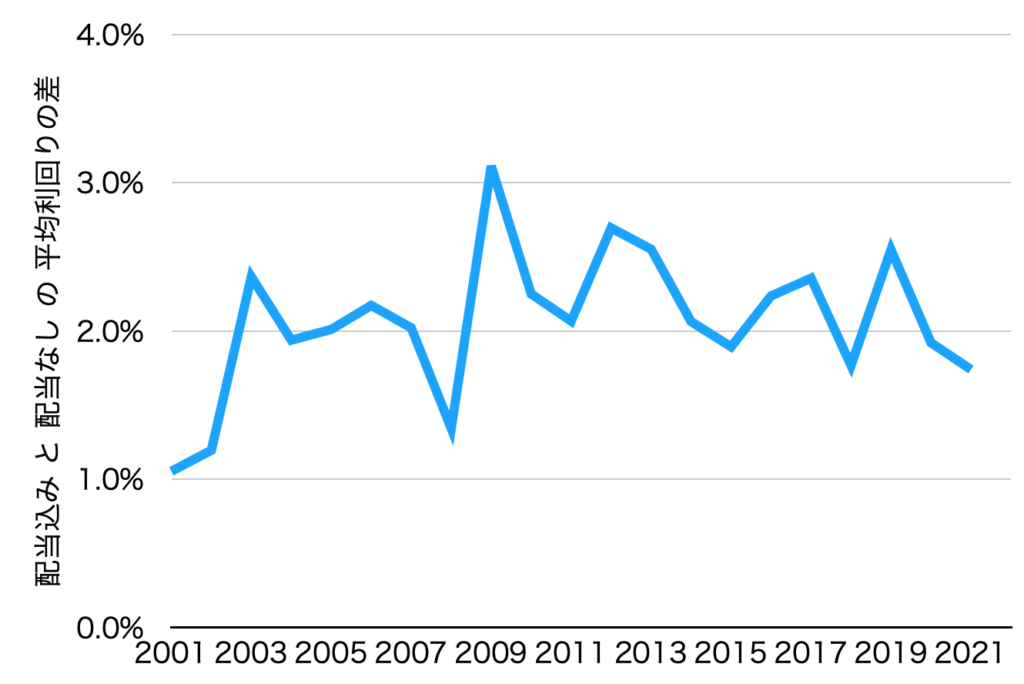

配当利回りが分かるように、各年の配当込み と 配当なしの平均利回りの差で表してみるね。

この値が配当利回りなの?

ざっくりはそうだと思うよ。正確かどうかは怪しいけど。

年によって配当利回りは違うのね。

景気で配当も変わるし、株価によっても動くからね。

でも、中央値で見ると2%かな。

配当なしから2%くらい平均利回りが高いと覚えておけばいいのね。

オール・カントリー 配当なしの平均利回りとリスク

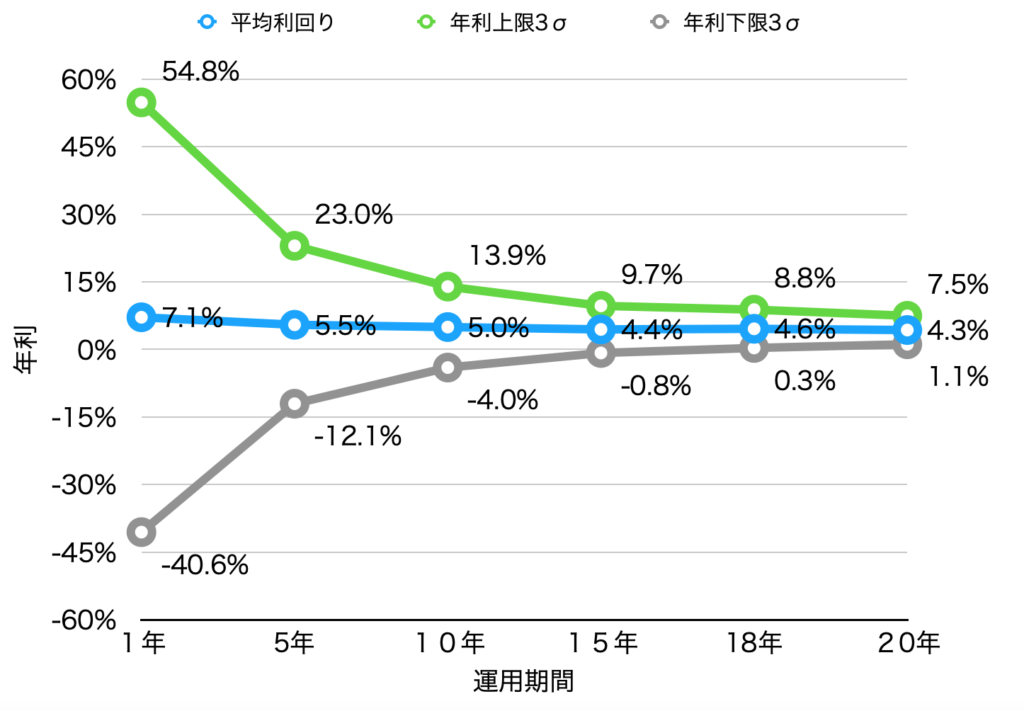

MSCIオール・カントリー・ワールドインデックス(ACWI)の配当なしの平均利回りとリスクをまとめてみました。検証期間は1988年〜2021年です。子供が大学入学時期の多くは18歳なので、運用期間18年を追加してます。

これは配当なしだから、配当込みだと2%向上すると思っておけばいいかな。

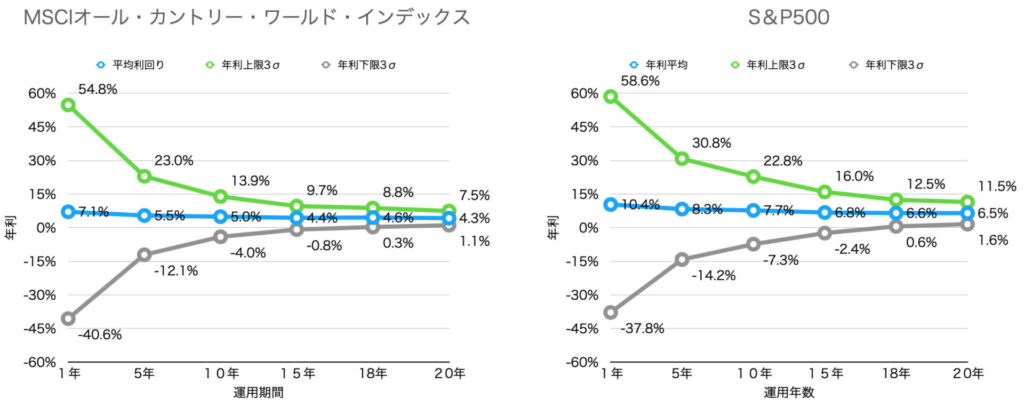

長期でリスクが下がるのは分かるけど、他と比べるとどうなの?

アメリカ株式指数のS&P500を同じグラフで比較してみよう。

平均利回りでオール・カントリー負けてるじゃない。

運用期間5年、10年、15年の年利下限3σに注目して。

マイナスが小さい!

アメリカ以外にも分散ができていて、大きな下落が抑えられてるね。

ただし、平均利回りも低下している点が注意かな。

大きな損失もないけど、大きな利回りも小さくて、利回りが安定してるってことね。

そうだね。長期間運用すれば平均利回りが安定しているから、教育費を貯める選択肢としてもいいし、ジュニアNISAとも相性が良いと思うよ。ジュニアNISAについては、ジュニアNISA を使って教育資金を貯めようで紹介しているので、参考にしてね。

なに??その番宣みたいな感じ。

・・・・

過去の傾向が将来も必ず同じようになるわけではないから、注意してね。

比較で用いたS&P500については、S&P500とは?成長率はどのくらい?投資信託で教育資金を準備しようにて、詳しくご紹介しています。

平均利回りの安定したオール・カントリーへ投資する方法

オール・カントリーへ投資する簡単な手法は投資信託とETFの2つがあります。

投資信託(ファンド)は投資家からお金を集めて、投資信託(ファンド)が投資家に代わって投資します。投資信託に投資することは、文字の通り、投資を信頼している人に託します。投資信託については、教育資金を貯める おすすめの手段は投資信託にてまとめていますので、こちらもご覧ください。

ETFは『Exchange Traded Fund』の略で、日本語では上場投資信託と呼ばれています。その名の通り、上場している投資信託となります。

投資信託とETFの違いが分かるように、比較表を作ってみました。

| 項目 | 投資信託 | ETF |

|---|---|---|

| 上場/非上場 | 非上場 | 上場 |

| 取引価格 | 1日1回基準価格が更新される | リアルタイムに価格が更新される |

| 取引単価 | 100円から購入可能な 投資信託もあり | 取引価格での購入となるため 1万円〜10万円前後が多い |

| 注文方法 | 注文後数日後に購入 | 市場で成行、指値注文で購入 |

| 販売手数料 | ファンドや販売会社により異なる 販売手数料 | 証券会社により異なる 販売委託手数料 |

| 信託報酬 | 一般的にETFより高い | 一般的に投資信託より安い |

| 売却・解約 費用 | 信託財産留保額や換金手数料が かかる場合がある | 証券会社ごとに 売買委託手数料がかかる |

| つみたてNISA | 使える (ただし、ファンドによる) | 使えない |

| クレジットカード つみたて購入 | できる | できない |

投資信託とETFはどっちがいいの?

どっちが良いかは人による部分もあるけど、ミカパパなら投資信託で買うかな。

なんで投資信託なの?

資信託にもよるけど、100円単位から購入できるから、積み立てしたい金額に対してお金が余らないっていうのは大きいメリットかな。

平均利回りの安定したオール・カントリーへ投資できる投資信託とETF

| 銘柄名 | eMAXIS slim 全世界株式 (オール・カントリー) | MAXIS全世界株式 (オール・カントリー) 上場投信 |

|---|---|---|

| 種類 | 投資信託 | ETF |

| 対象インデックス | MSCIオール・カントリー・ ワールド・インデックス (配当込、円換算ベース) | MSCIオール・カントリー・ ワールド・インデックス (円換算ベース) |

| 為替ヘッジ | なし | なし |

| 分配金 | 原則として 分配を抑制する方針 | 年2回(6月と8月) |

| 購入手数料 | なし | 販売会社が定める額 |

| 信託財産留保額 | なし | 基準金額の0.1%をかけた額 |

| 信託報酬 | 年率0.1144% | 年率0.0858%程度 |

信託報酬は少しETFの方が安いですが、投資信託は分配金を出さない代わりに運用してくれることがメリットだよ。

分配金を出さないことが、なんでメリットなの?

分配金をもらうと、20%くらい税金がかかるんだ。それを再投資すると効率が悪くなってしまうだ。

投資っていろいろ難しいのね。

まとめ:平均利回りが安定したオール・カントリーで教育費を貯めよう

- 過去のオール・カントリーのチャートから成長率を見ると、平均利回りは約4〜5%。

- オール・カントリーはS&P500より平均利回りは低いが、リスクが小さい傾向。

- 配当込みの平均利回りは配当なしの平均利回りに対して約2%高く推移している。

オール・カントリーは全世界で一括で投資できる指数であり、幅広い分散投資が可能です。教育資金としての選択として、安定性の高い投資先だと考えられます。

今回、オール・カントリーについてご紹介しましたが、最終的にはご自身の判断・責任により投資を行う様ご留意ください。

コメント